Continúa sin parar la polÃtica monetaria expansiva por el Banco de Japón, con su Abenomics que sigue creciendo porque parece no haber alternativa. De hecho, el mercado espera, tarde o temprano, un nuevo aumento.

¿Cómo sigue el QE made in Japan? De acuerdo con los objetivos del gobierno de Tokio, la enorme expansión del déficit público y del presupuesto del Banco de Japón, junto a la inundación de liquidez en un mercado doméstico abandonado por la crisis demográfica y el estado comatoso del sistema bancario, estimularÃa la demanda interna y haria los productos japoneses más competitivo debido a la depreciación del yen, empujandio las exportaciones y permitiendo al paÃs de participar al crecimiento internacional. De hecho, los resultados obtenido hasta ahora son poco menos que decepcionantes: el intento de reactivar la demanda interna no ha producido beneficios significativos en la dinámica del producto interno bruto, que ha registrado el año pasado renidimentos definitvamente negativos y progresivamente peor respecto a la zona euro.Quizás Abe no habÃa tenido en cuenta el impacto de sus polÃticas en el poder adquisitivo de los ciudadanos japoneses, que han pagado la depreciación de su moneda con una drástica reducción en el poder adquisitivo de sus salarios.Es posible que el objetivo no declarado de Abe como, de hecho, de todas las devaluaciones competitivas, seria comprimir el ingreso de los trabajadores al fin de engrosar las cajas de los exportadores, exigiendo a que los ciudadanos hagan una donación oculta a favor de las grandes empresas nacionales.Â

Lástima que este sacrificio no se ha traducido en ninguna mejora del saldo exterior: al contrario, a pesar de la caÃda del valor del yen en los mercados, la balanza comercial japonesa siguió deteriorándose en 2013 antes de estabilizarse en territorio negativo en el 2014.

Sin embargo, los beneficios esperados del QE se han demostrados ilusorio mientras que muy reales son sus cargos, materializados principalmente en mayores intereses de la deuda pública, que en 2015 han alcazado un nivel como para absorber tanto como el 43% de los ingresos fiscales. Si tenemos en cuenta la dinámica explosiva de la deuda y la caida demográfica (se espera un descenso del 35% de la población en los próximos 40 años), es evidente que ese sistema de desviación de los ingresos de los trabajadores en beneficio de los titulares de deuda pública nos dice que la fiscalidad japonesa pronto se convertirá insostenible.Â

En cualquier caso, La polÃtica de Abe parece perjudicial para todos, aunque ha llevado muchos beneficios a los operadores de valores y los grandes bancos, es suficiente ver como ha evolucionado el par usd/yen desde el 2012 hasta hoy. Moraleja: las leyes económicas excluyen que sólo con el gasto deficitario y la devaluación competitiva se puede generar un crecimiento económico real y duradero.

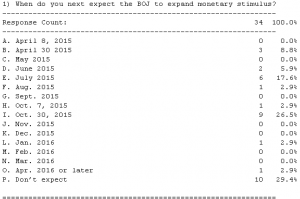

Pero lo interesante es que el Banco de Japón incrementará aún este estÃmulo monetario. De hecho, según una encuesta de Bloomberg será en junio o, más tarde, en el mes de octubre.

Japón ha logrado no tanto con las buenas sino con las malas frenar la caÃda del consumo. Pero ¿a qué precio? Claro: la deuda de la deuda de la deuda. Podemos decir que si el Banco de Japón, al dia de hoy, iba a interrumpir su Abenomics, serÃa un shock para la economÃa japonesa. Sin embargo, es un perfecto ejemplo de un paÃs que es esclavo de su polÃtica monetaria.

Análisis técnico USD/YEN Â

El usd/yen es la moneda de referencia para entender el funcionamiento de la bolsa de valores. El mercado es dólarcéntrico, y una fuerte caÃda del dólar nos da una señal bajista. Desde 2012, comienzo del QE japones, hemos sido testigos de una caÃda vertical de la moneda yen, coincidiendo con la tendencia alcista del mercado de los últimos tres años. Ahora el usd/yen està casi a punto de tocar el máximo previo a la crisis de 2008. La tendencia, a menos que perdamos con fuerza área 115,57 denegando asà la tendencia alcista de largo plazo, deberÃa llegar en área 124,14. Una vez que se rompa esta resistencia, el cambio va a ir al ataque del máximo de 2001 (134) y luego los de 1998 (145). A la inversa, la pérdida de área 115,57 llevarÃa el cambio en área 110 y, posiblemente, área 101.

Análisis semanal. La semana pasada hemos asistido a la confirmación de la debilidad del billete verde atraves del dólar-yen que rompió un triángulo muy importante. Si el debilitamiento del dólar continua, esperamos un cambio hacia abajo osea area 117 y este es el nivel que hay vigilar en los próximos dÃas: más nos acercamos a ese nivel más fuerte serà la correccion de la Bolsa. Hasta que no veamos el dólar-yen a casi 117, sugiero una actitud de cautela debido a que la mayorÃa de los operadores probablemente seguirá en la toma de ganancias en el mercado de valores.

NIVELES:  El USD / JPY rompió esta semana el soporte horario en 119.35 (mÃnimo 22/04/2015), lo que indica una presión a la venta persistente. Supervisar el soporte horario alrededor de 119,17 (mÃnimo 21/04/2015). Otro soporte lo tenemos en 118,64. Resistencias horarias ascendieron a 119.80 – 120,12 y la lÃnea de tendencia descendente pasa por 120,44. Mantenemos una tendecia a largo plazo alcista hasta que mantenga el soporte clave en 115.57 (mÃnimo 16/12/2014). Se espera un ascenso gradual a la resistencia fundamental a 124.14 (máximo 22/06/2007). Un soporte clave se encuentra en 118.18 (mÃnimo 16/02/2015) y otra en 117,22, mientras que una resistencia clave se encuentra en 121.83.Â

OPERATIVA: largo a una solida rotura de 120,82 con objetivo 121,84 y despues 124. Corto si se pierde 115,57 con target 110,96 y luego 101,35.